2024 年下半年大批小游戏出海成功。

尤其是 4399、大梦龙途等厂商,出海了多款小游戏产品。

再细看一下当前的出海大环境,小游戏出海在已经风口的前提下,华南区域厂商似乎更占据先发优势。但同时,也有更多的北京厂商加入战场。

具体情况如何?2024 年下半年出海的小游戏在产品侧有何规律?在市场的选择上,除了港澳台,还有哪些潜在市场?2025 年,小游戏出海又有着怎样的趋势体现?

今天,DataEye 研究院以 2024 年下半年出海的小游戏为切入点,且参照 2024 年上半年的小游戏出海数据(详情点击《华南厂商杀疯!4399、三七、大梦龙途,小游戏出海全面爆发!》),对小游戏赛道进行深度剖析。

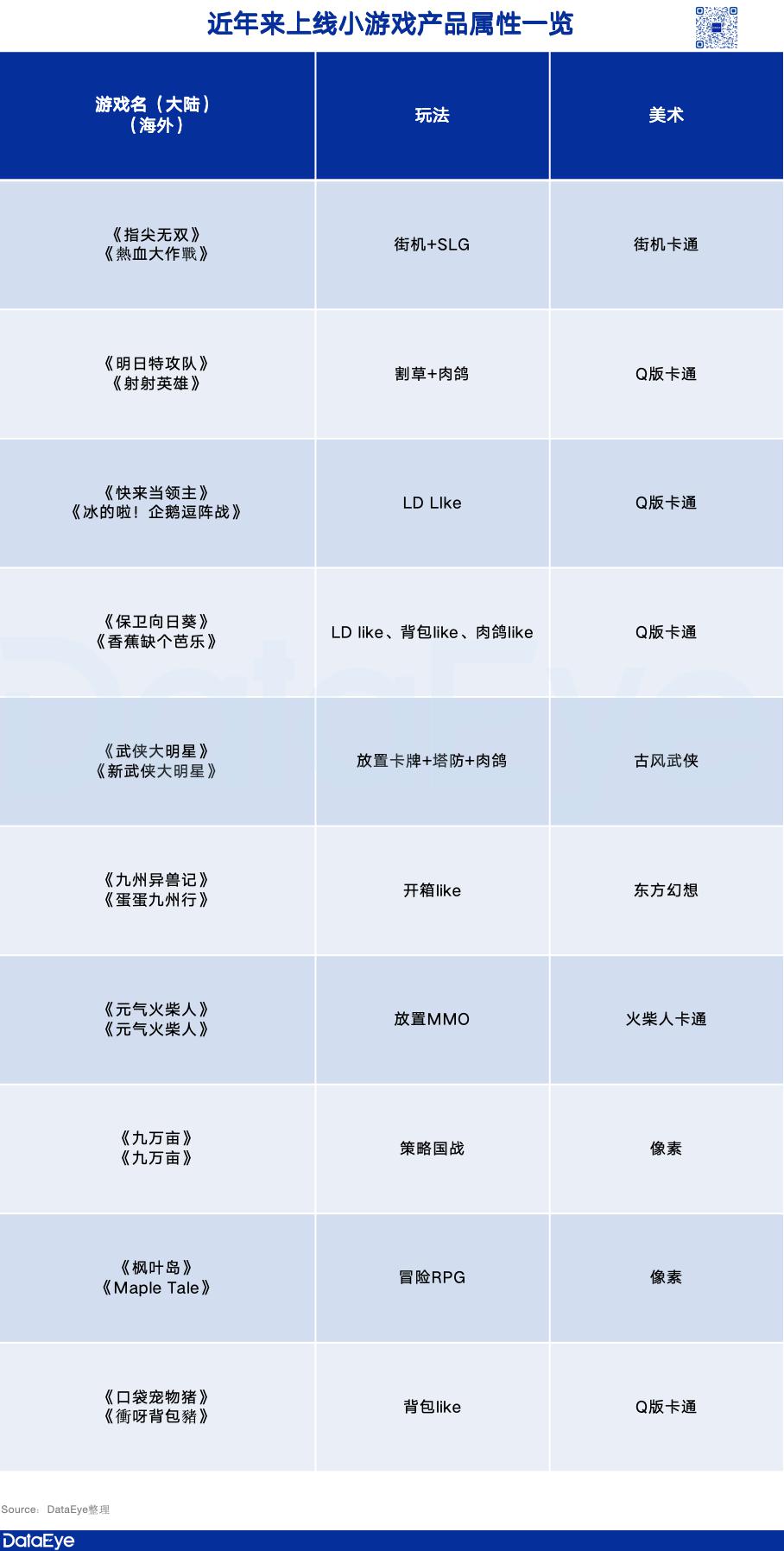

一、产品属性 & 发行商

DataEye 研究院统计了 2024 年下半年以来出海的小游戏产品,从产品属性中,可以看出,肉鸽 Like、开箱子等玩法依旧热门,同时也涌现出了背包 Like、LD Like 等新玩法。

二、2024 年下半年小游戏出海的四大特征

二、2024 年下半年小游戏出海的四大特征

特征一:开箱子、肉鸽玩法仍是主流,背包 Like、LD Like 崛起

站在玩法的角度来看。在玩法上,融合玩法依旧热门,尤其是各类 Like 玩法依旧是各大厂商的研发重心。但另一方面,我们也看到,相比于上半年,下半年重度小游戏的比例更多,包括各类 RPG 以及策略型玩法。

另外,在休闲、重度两个模块中,仍有一定的规律可言。

休闲方面:开箱子、肉鸽玩法仍是当下的主流。

与上半年不同的是,下半年的一个趋势是出现了背包 Like 与 LD Like 两类玩法,前者的玩法模型来源于包括 Steam 热门游戏《背包乱斗》、《正中靶心》、海外小游戏《Bag Fight》,后者则是源于韩国开发商 111% 的《Lucky Defense!》。

根据点点数据统计,下半年出海产品的收入成绩中,4399《射射英雄》、《热血大作战》是位居第一梯队。而大梦龙途的《保卫向日葵》在大陆小游戏 /APP 表现尚可,但目前由于刚上线海外市场,表现较为一般。

随着轻度、Like 小游戏比例的增多,多家小游戏厂商开始把目光放在重度品类方向。显然,从 DataEye 研究院统计的图表可以看出,RPG、SLG 的比例在明显提升,不仅是统计的产品,包括三七近期也在韩国上线一款《疾风三国》,疑似是《霸业》出海。

其中原因,DataEye 研究院认为,一方面,RPG 在海外市场有着较多的受众,且与小游戏产品有着较为紧密的贴合;另一方面,SLG 小游戏产品在付费率方面有着较高的价值体现,吸引了部分厂商的研发。

美术方面。主要有两类趋势,一类是 Q 版卡通画风,这类美术风格在小游戏平台有较高的吸量能力,可以汲取到不分性别及全范围的年龄受众;

另一类则是偏小众群体的差异化美术,如《枫叶岛》、《九万亩》的像素风,就是有别于主流卡通风美术创意,这类美术的优势是在买量市场更具有吸引力,可以提高相关素材的转化,但劣势是较为小众,受众群体有一定局限性。

特征二:大梦龙途、4399 成绩凸显,君海、卓杭入局

从公司的角度看,相较于 2024 年上半年的数据。下半年中,4399、大梦龙途依旧火热,多款产品位居台湾市场 iOS 畅销榜前列。

其中原因,DataEye 研究院认为是两家厂商在小游戏出海方面有着更为深层次的认知、了解,包括对于港澳台用户喜好、玩法内容需求的了解,以及在传播、营销方面的节奏。

另一方面,DataEye 研究院观察到,上半年较为强势的豪腾、三七在下半年相对低调,并没有新品小游戏出海。与此同时,广州君海、成都卓杭、奇创星动在下半年加入了小游戏出海的战场。

尤其值得关注的是奇创星动,是继豪腾、 寰宇九州(按上半年计算)之后又一家北京厂商出海小游戏。

可见,在小游戏爆火之后,越来越多的北方厂商选择加入战场。这是因为,「小游戏模式」提供了一条更低门槛、更明确、更可行、更精品的出海道路。有望让一些厂商跳出「旧游新皮模式」的泥潭,摆脱 " 只会做流量 " 的标签。

不仅如此,DataEye 研究院了解到,以莉莉丝、心动、游族为代表的一批上海厂商,也在试水小游戏。

特征三:港澳台市场不是唯一,逐步往新马、欧美靠拢

DataEye 研究院曾剖析过,港澳台市场与大陆市场有共同的文化调性,如武侠内容(《暴走小虾米》)、三国内容(《咸鱼之王》)等,都可以快速找到核心受众。因而,小游戏厂商首选港澳台市场出海是一个较为普遍的选择。

事实上,从下半年的小游戏出海表可以看到,多数厂商仍会选择出海港澳台市场。但与上半年不同的是,小游戏厂商除了港澳台市场之外,出海新马、欧美、日韩的比例有明显上升。

这背后或许有两层原因的存在:

其一,港澳台市场在被深度挖掘之后,所存在的潜在价值空间已经不多了。更多的用户价值被头部厂商所占据(典型如大梦龙途、4399 等),后来者上线产品多数位列榜单 TOP200 之外,因此迫切需要找到新的市场。

其二,欧美、新马等市场,在过去一段时间并没有受到多款小游戏产品的冲击,同时欧美、新马的用户有着较强的付费能力以及下载率,吸引了部分小游戏厂商的入局。

特征四:根据不同市场特性,调整投放素材

DataEye 研究院以《热血大作战》为案例,发现小游戏产品在出海时会针对不同市场的特性进行投放策略调整。

对于港澳台市场,真人素材在当地十分吸量,尤其把场景设置在的热门街区,通过 KOL 进行真人演示 / 口播能够迅速提升玩家代入感。

三、2025 小游戏出海依然可期吗?

总的来看,2024 下半年小游戏出海有一大基础特征:大面积全面出海,但爆款、长线不多。

其一,发行营销方面,比较 " 保守 "。从市场方面来看,虽然市场打开,比如走向欧美、中东,但收入反响一般。这背后厂商自身在内部测试时估计也预期不高,因此像《菇勇者传说》《小妖问道》那样的重投入产品不多,《射射英雄》或许算一个。与此同时,《菇勇者传说》《小妖问道》等小游戏出海前辈,主要收入其实来自日韩,但下半年小游戏出海在日韩站稳脚跟的极少。

其二,海外主要仍是与 APP 竞争,小游戏主打的是玩法 " 新 "、入局 " 快 " 的优势,有所削弱。比如割草元素、背包 Like 元素,已经不像当初开箱子 like 那样有新意了。LD Like 当然算一大潜力 " 新 " 玩法,不过目前的代表产品《冰的啦!企鹅逗阵战》尚未推出日韩版本。

其三,下半年小游戏出海主力发行是 4399、大梦龙途,而三七互娱、露珠等 " 老将 " 略显低调。

不过,2025 年,小游戏出海 / 竖屏混变类中度游戏,依然是主要出海增长点。

1、新题材、新玩法 like

DataEye 研究院发现,在产品研发层面,已经有不少厂商的重心开始在往 " 冰雪 " 题材方向创作,亦或是在成熟的玩法基础上进行 " 冰雪 +" 的创作。而在这条路线上,往往是先大陆市场上线小游戏产品进行尝试,效果表现不错后,再往海外市场进行拓展。此外,在老产品中更新 " 冰雪 " 版本也是当下的主流。

因此,来 2025 年,"XX Like"+" 冰雪 " 题材或许会是一个新的主流方向。

题材之外,玩法也有新的趋势,如近期新崛起的战车 Like 玩法,就是融合了背包 like 和 TDS 的元素,成为当下的热门玩法之一。

2、储备小游戏多,或许还会有一波新游冲击

2、储备小游戏多,或许还会有一波新游冲击

根据 DataEye-ADX 小游戏排行榜显示,2024 年下半年涌现了不少热门小游戏新品,诸如途游《三国:冰河时代》、豪腾《迷雾大陆》、广州伍虎《洪荒仙韵》等,目前都位列小游戏畅销榜前列。

这些产品仍有出海潜力,而随着大陆小游戏市场的成功,2025 年这些产品选择出海并非一件难事。因而,DataEye 研究院预判当这些头部小游戏选择出海的时刻,对于老产品而言是一波冲击。

以上本文统计的是下半年 " 先上大陆小游戏,后出海 " 的口径。

如果视野放大,仍有较多情况未考虑,但颇具亮点。

比如,先上海外市场:典型如海彼《Capybara Go!》《弓箭传说 2》、冰川多款打副玩法的产品,都表现突出。

又如,海外中轻度游戏的多端上线:H5、PC 等场景等(出海的大厂都倾向于也做 PC),可以切支付、扣利润。

——国产混变中度游戏,仍是全球游戏行业的亮点!

来源:DataEye