一个普通的工作日,北京的朝阳区正经历早高峰,闪送员慕红雷将项目招标书送到正堵在出租车上的客户手中;四川的成都市下着大雨,闪送员陈国林从一栋办公楼取回 U 盾送到这家公司的财务人员家中;河南的平顶山市,第一人民医院内,一台手术因为缺少医疗器械陷入僵局,医护人员很快通过闪送联络到快递员王菲,器械及时送到,当天手术顺利完成。

以上事件发生在今年的同一个 5 月。如今,这类临时急件的 " 闪电配送 " 每天都在中国各线城市同步上演。送取临时、紧急或十分重要的物品,用户也多会首先想到闪送。专注即时配送市场的闪送,也终于在今年 10 月叩开 IPO 的大门。

今年 10 月 4 日,闪送正式登陆纳斯达克,以每股 16.5 美元的发行价,成功售出 400 万股美国存托股票,募资总额达到 6600 万美元。这或显示了资本市场对闪送发展模式和未来成长空间的信心。

而从外部来看,最近几年,一众快递巨头纷纷入局即时配送。这一行情下,闪送保持自身竞争力的壁垒是什么?

01 一对一专送,个性化需求下的确定性服务

一对一配送,是闪送留给用户和市场最鲜明的特征。不同于依托电商、外卖等平台成长起来的快递企业,最开始的目光瞄准在相对长途或相对稳定的配送需求,闪送最初关注的是各种临时的、突发的、紧急的个性化场景。

对于前者,依靠规模效应压降成本是主要导向,因此前期多通过优惠、补贴等低价策略,做高单量,中间环节多采取统一集散、转运、分拣、配送的模式。这样的基因影响着其后来拓展即时配送业务时多沿用拼单模式的思路,但也难以避免在时效、准确率上存在短板。

而对于闪送,安全准时,尽可能地提升寄件、收件双方的服务体验,是其用户人群的主要需求,也是其提供配送服务的出发点。因此,一对一的配送模式在这一场景下更能保证履约的效率和确定性。

诚然,一对一的配送模式前期在成本端高于拼单模式,进而也会反映在客单价上,但伴随后续快件单量以及配送员数量的扩充,成本得以随着规模效应的凸显而下降。

数据显示,在闪送创立之初的前 18 个月,平台订单量维持着周环比 20% 以上的增速。这在一定程度上凸显了即时配送领域的市场空间以及用户群体对服务体验的注重。

而闪送当下的业绩,也验证了一对一模式的盈利能力。闪送招股书显示,其在 2021 年、2022 年、2023 年以及 2024 年前六个月,订单量逐年攀升,分别达到 1.59 亿、2.13 亿、2.71 亿和 1.38 亿,毛利率由 6.2% 提升至 11.3%,并自 2023 年起实现盈利,当年净利润为 1.1 亿元,今年上半年净利润达 1.24 亿元。

此外,在当下消费偏好逐渐由 " 性价比 " 转向 " 质价比 " 的大趋势下,快递用户以价格敏感型为主的印象也正逐渐走弱,服务质量则成为用户关注的重点。

如艾瑞咨询在 2023 年 10 月展开的一项用户调研显示,用户主动使用即配服务时看重的前三个因素依次是:平台配送时效、配送服务体验和平台配送价格,三个因素占比分别为 55.5%、41.8% 和 35.8%。

同一时间,用户的下单频率也印证了这一趋势的变化。艾瑞咨询在上述调研中同样发现,有 70.4% 的调研用户认为自己主动使用即配平台的次数相较 2022 年以前有明显增加。

同一时间,用户的下单频率也印证了这一趋势的变化。艾瑞咨询在上述调研中同样发现,有 70.4% 的调研用户认为自己主动使用即配平台的次数相较 2022 年以前有明显增加。

该机构分析,随着居民收入水平持续提高、消费者消费观念整体升级、即配服务平台不断扩展城市线并纵向加强对消费者的心智占领,配送需求逐渐多样化并出现明显分层,对于配送时效、配送服务体验有较高要求和配送商品客单价较高的配送需求也逐步出现。

这构成了闪送所专注的即时专送领域未来市场持续扩容的基础。

02 价格敏感底色转换,用户更具粘性

曾几何时,快递行业用户粘性一向较弱。因为聚集的用户多数为价格敏感型,因而用户也极易在多家快递品牌间来回比价,随时转换。

但在行业外部昔日还热衷于 " 卷价格 "、" 卷时效 " 的阶段,闪送一直坚持 " 拼服务 " 的路径,这让其在较早期吸引了一批对配送时效要求较高、注重服务体验的用户,而优于行业平均水平的业务能力和客户满意度又和前述用户需求形成正反馈,帮助闪送留存住更多用户。

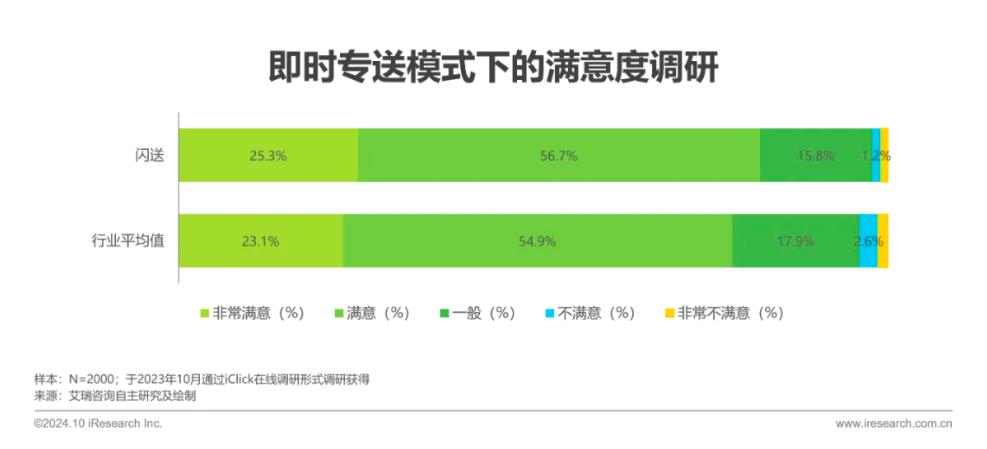

目前闪送的用户口碑跑赢同行业。如尚普咨询的报告显示,2020 年至 2023 年,闪送用户好评率稳步提升,从 98.6% 提升至 99.1%。艾瑞咨询的用户调研也显示,对于闪送 " 满意 " 及 " 非常满意 " 的用户比例达 82.0%,优于行业平均水平。

另一方面,消费升级等趋势下衍生的各类新场景也培养了用户使用即时专送服务的习惯。根据艾瑞咨询的调研,有超过 80% 的消费者期望配送能在 1 小时内完成,近 40% 消费者期望配送能在半小时内完成。

基于这一需求,此前有 21.9% 的消费者每月使用即时配送服务达 10 次以上,每月使用 1-10 次即时配送服务的消费者占比也高达 84.1%。

实际上,闪送面向的个性化需求看似细碎且分散,但多源于三个场景:在重要时刻寄送物品,向重要对象寄送物品、寄送重要物品。

这些场景下,安全时效有保障,寄件、收件体验优越,必然是用户关注的首要因素。而一对一配送则能更稳定地实现这样的履约能力。

如紧急的重要时刻,一对一配送显然更快更及时,避免了拼单、绕路带来的时效拖累和不确定因素,目前闪送已可做到平均 7 分钟上门、27 分钟送达全城。

又如向重要对象寄送物品,一对一专送才能让配送员有能力为收件方提供 VIP 一般的专属服务体验,而无需收件方在成堆的快件中寻找自己的包裹,或配合配送员作出各种临时性响应,从而更能体寄件方心意。

再如寄送重要物品时,如商务文件、医疗器械等,一旦无法如期送达或出现损坏,造成的损失不可估量。拼单模式显然寄错、丢单、污损、超时的概率更高,相比之下,一对一配送则能将此类错漏降到极低。

因此在即时配送领域中,一对一模式可看作是闪送为自己构筑的护城河,而消费升级大趋势衍生的生鲜食品、蛋糕鲜花配送,以及工作场景衍生的商务配送,又强化了用户使用即时专送的习惯。两者叠加,就成为闪送用户粘性增强,同时下单频率增高的顺风车。

而且,这股风还正向吹向潜在用户数更庞大的下沉市场。

03 在下沉市场找到新增量

闪送最先在一线城市跑出规模,但早在 2018 年其就已悄然布局下沉市场。

与下单急、要求快的一二线城市用户特征相比,广大三四线城市在同城配送中对时效的要求并不难满足,这些城市真正缺少的是高效率、高品质的即时配送服务。

尤其在消费升级背景下," 每周一束花 "、" 下班一份小龙虾 ",这样的消费新场景逐渐激发三四线城市消费潜力。此前 QuestMobile 去年 9 月的一项调查还曾显示,在线上高消费意愿用户增长贡献率方面,一线城市占比仅为 1.7%,三线及以下城市占比则达 44.2%。

同时,目前本地生活类应用正加速向下沉市场渗透,但多座城市仍欠缺与之匹配的即时配送网络。对于闪送而言,这一缺口或也可视为其后续的增量空间。

并且,相对于长途快递运输环节较多、资产较重,线下搭建周期较长,即时配送业务轻便,核心是在当地城市招募、培训闪送员,更易于快速复制。如闪送自布局下沉市场至目前约 4 年,已覆盖全国 295 个城市,截至今年 6 月其骑手注册数量约有 270 万。

而三四线城市的庞大数量也构成了形成规模效应的基础。今年上半年,闪送每位活跃骑手的每日订单量达 9.3 单。

与此同时,中国即时配送市场亦在高速扩容。据艾瑞咨询今年 3 月测算,中国即时配送行业 2019-2023 年均复合增速为 19.8%,预计在 2023-2028 年间,年均增速将高达 19.1%,至 2028 年行业整体规模或将增加至 8096.4 亿元。

另据沙利文报告统计,2023 年中国即时配送行业订单规模达到约 408.8 亿单,同比增长 22.8%,预计到 2028 年,市场规模将达到 813.1 亿单,未来 5 年保持年均 14.7% 的两位数增长。

另据沙利文报告统计,2023 年中国即时配送行业订单规模达到约 408.8 亿单,同比增长 22.8%,预计到 2028 年,市场规模将达到 813.1 亿单,未来 5 年保持年均 14.7% 的两位数增长。

这在一定程度上锁定了即时配送行业未来的增长空间。在这个仍在扩张的行业内,已积累下 " 好人缘 " 的闪送也有望持续走高。

来源:36氪