在俄罗斯卖婴儿纸尿裤能有多赚钱?舒宝国际给出了答案—— 6.55 亿元。

上半年,港股出现一个令人有些意外的出海 IPO,国内护理市场向来竞争激烈,但来自晋江的舒宝国际不走寻常路,因缘际会早年打入俄罗斯市场,在这两年迎来了大收获。

据招股书显示,舒宝国际 2023 年实现营收 6.55 亿元,净利润 5890 万元,较上年增速分别为 60.54% 和 40.48%。

成立 13 年,舒宝国际冲刺 IPO,若此次成功登陆港股,它将成为继恒安国际、百亚股份、可靠股份之后,资本市场的又一家卫生护理小巨头。

成立 13 年,舒宝国际冲刺 IPO,若此次成功登陆港股,它将成为继恒安国际、百亚股份、可靠股份之后,资本市场的又一家卫生护理小巨头。

纸尿裤,撑起 IPO

舒宝国际主要从事无纺布一次性使用卫生用品的开发、生产和销售,其业务活动分为合同生产,即 ODM 服务和品牌产品业务。

招股书显示,舒宝国际的主要收入目前仍依赖于 ODM 业务,其 2023 财年合同生产带来的收入占比为 68.5%,且较前两年呈稳步上升态势。

ODM 业务之外,舒宝国际旗下拥有三大自有品牌,分别是婴童护理品牌「婴舒宝」,女性护理用品品牌「五月私语」和成人失禁用品品牌「康舒宝」,截至 2023 年年底合计 SKU 数量约 175 个。

ODM 业务之外,舒宝国际旗下拥有三大自有品牌,分别是婴童护理品牌「婴舒宝」,女性护理用品品牌「五月私语」和成人失禁用品品牌「康舒宝」,截至 2023 年年底合计 SKU 数量约 175 个。

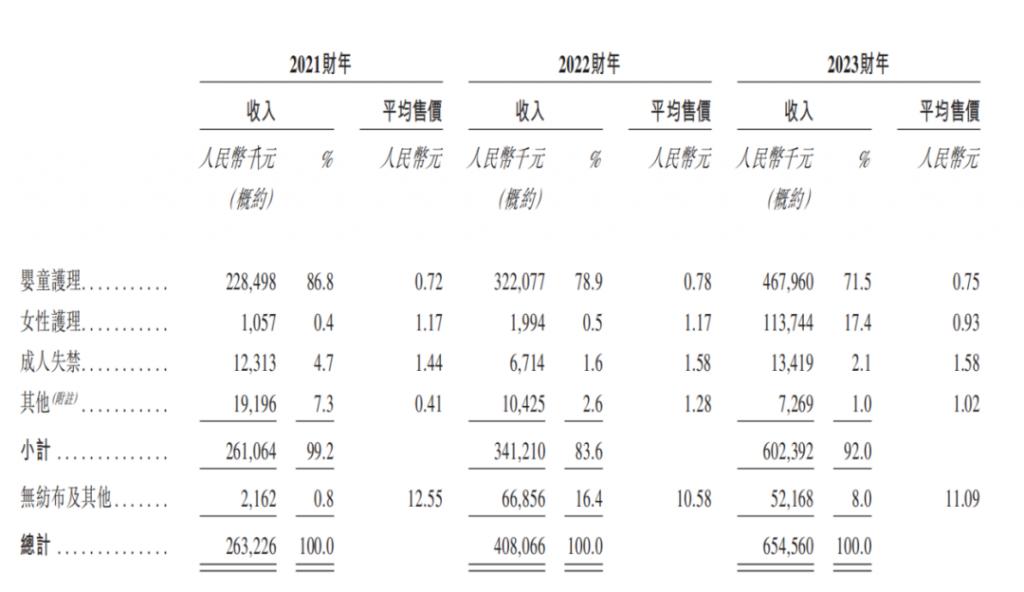

三大主营业务中,婴童护理业务 2023 年营业收入 4.68 亿元,占总收入比为 77.7%,毛利润 1.38 亿元,占总毛利润比为 70.8%,是公司的核心业务。过度依赖单一业务,也是舒宝国际面临的风险点之一。招股书也指出,由于婴童产品贡献大部分收入,其所在市场出生率变动可能对产品需求造成重大影响,继而影响收入、溢利及市场份额。

女性护理业务虽在 2023 年仅收入 1.14 亿元,毛利润 5090.5 万元,但较 2022 年的毛利润 88 万元有显著提升。该项业务在公司三大业务中毛利率最高,2023 年达 44.8%。

(来源:舒宝国际招股书)

(来源:舒宝国际招股书)

从销售渠道来看,舒宝国际的机遇来自于海外。自 2022 年俄乌冲突爆发以来,俄罗斯受到西方国家广泛制裁,加上生产用原材料短缺,物流成本上涨,俄罗斯对自有品牌婴童护理用品的需求迅速攀升。

剧变之下,国际卫生护理巨头在俄罗斯市场收缩退出,舒宝国际迅速补位,迎来了业绩飙升。招股书显示,舒宝国际 2022 年在俄罗斯的业务收入占比就已过半,2023 年增长为 57.7%,实现收入 3.77 亿元。

在俄罗斯市场,舒宝国际与俄罗斯顶级儿童用品零售商合作。这家企业已有 75 年历史,委聘舒宝国际作为唯一的合同生产商,生产及供应其自有品牌的婴童护理用品,协议期直至 2030 年。舒宝国际严重依赖于这个最大的客户—— 2021-2023 年它所贡献的收入占舒宝国际总收入比例分别约 11.8%、31.5% 及 48.7%。

在俄罗斯市场,舒宝国际与俄罗斯顶级儿童用品零售商合作。这家企业已有 75 年历史,委聘舒宝国际作为唯一的合同生产商,生产及供应其自有品牌的婴童护理用品,协议期直至 2030 年。舒宝国际严重依赖于这个最大的客户—— 2021-2023 年它所贡献的收入占舒宝国际总收入比例分别约 11.8%、31.5% 及 48.7%。

舒宝国际坦言,由于公司一直且预期会继续依赖俄罗斯顶级零售商,因此与其业务关系的任何不利变动或以其他方式减少其对公司产品的需求均可能对公司业务、财务状况、经营业绩及前景产生重大不利影响。

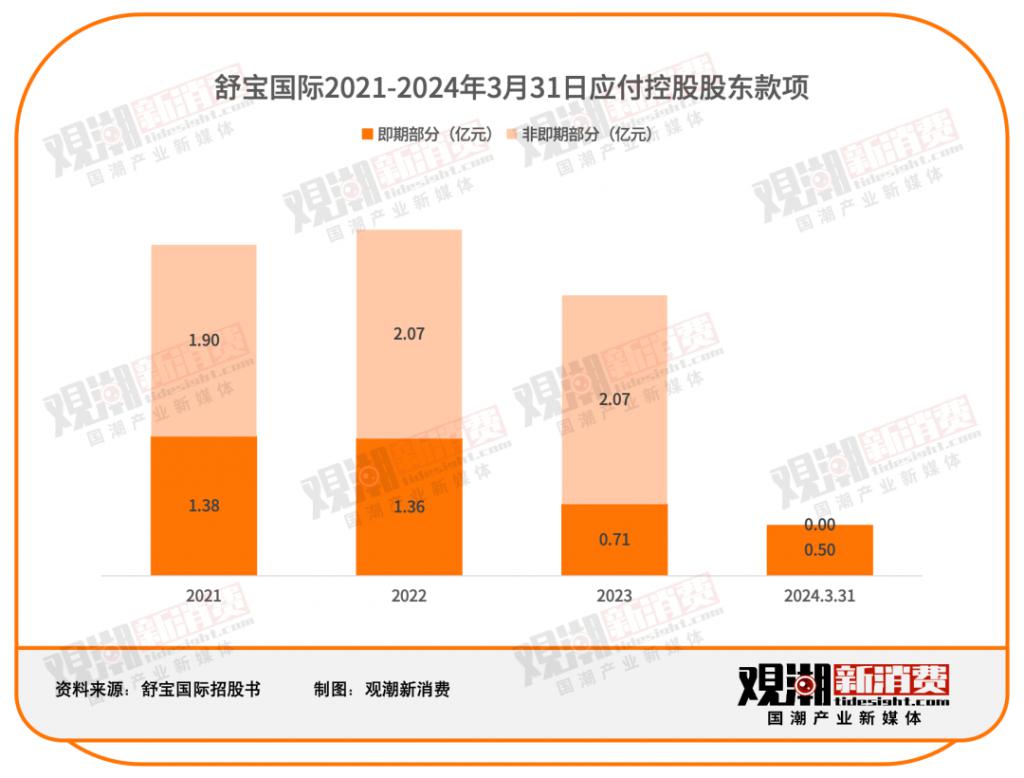

此外值得注意的是,招股书中体现出舒宝国际负债率在 2023 年骤减。截至 2022 年 12 月 31 日,舒宝国际资产负债率一度达到 71.9%,到了 2023 年末,公司资产负债率骤降至 15.7%,究其原因主要在于去年公司权益增加及借款减少。

高达 2 亿元的应付款项豁免,与舒宝国际的家族基因有关。招股书披露,公司股权完全被掌控在颜家人手中,没有其他外部资本的加持。

从股权结构上来看,实控人颜培坤透过直接或间接的方式持有舒宝国际约 90% 的股份,公司高管大多为实控人亲属。例如,颜培坤的女婿周家豪、表侄高跃均在公司担任执行董事,其女颜嘉玮担任集团副总裁兼联席公司秘书。

全行业困境,在俄罗斯市场寻破局

全行业困境,在俄罗斯市场寻破局

1980-1990 年代是中国卫生护理行业发展的最初期。彼时市场较为封闭,得益于卫生巾和婴儿纸尿裤的引入才开始慢慢发展,以恒安为代表的首批卫生护理企业慢慢出现。之后的二十年,行业进入快速增长期,消费者普及程度进一步提升,外资品牌宝洁、尤妮佳陆续进入,国内可靠股份、景兴健护等企业也陆续诞生。

2010 年,在外贸行业摸爬滚打多年的颜培坤创立舒宝国际,从婴幼儿护理品牌婴舒宝做起,正式进军卫生护理行业。也是在这一年,行业正式进入第三阶段——消费者对产品的要求进一步提高,一批又一批品类丰富、技术先进的卫生护理品牌诞生。

发展至今,进入门槛不高、国内外品牌层出不穷的卫生护理市场已经慢慢饱和。公开信息显示,截止 2023 年底,中国注册的婴儿卫生用品制造商有超过 800 家,而其中前十大公司占据着近 58.8% 的市场份额,剩余 40% 的市场份额,留给 800 多家小企业进行厮杀。

行业竞争激烈,乃至巨头也面临着发展难题。恒安国际 2023 年实现营收 237.68 亿元,较上年增长仅 5.09%,增速逐渐放缓;可靠股份刚刚在 2023 年扭亏为盈,实现净利润 2018.49 万元;百亚股份业绩逐渐走高,但盈利能力大降;豪悦护理营收下滑,盈利放缓。

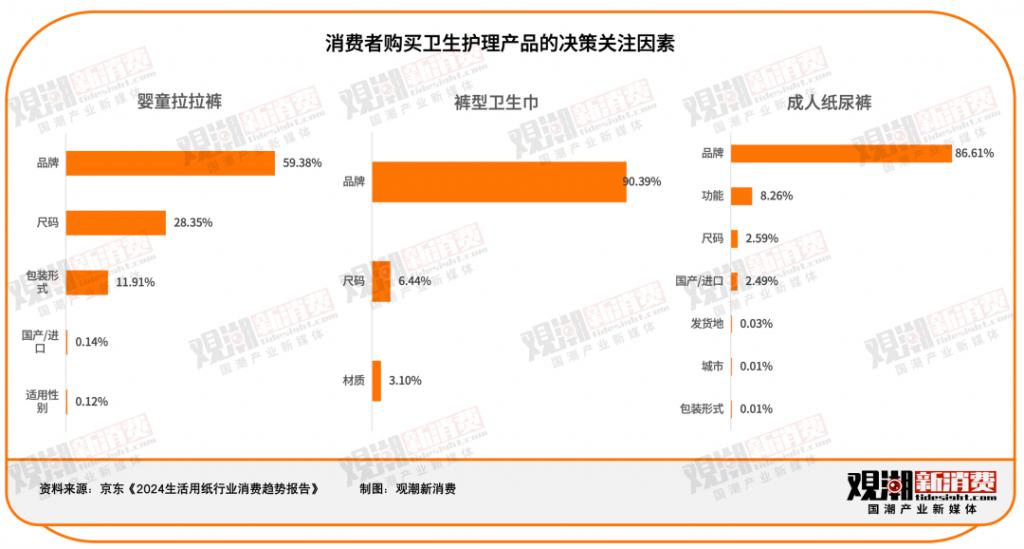

龙头承压,新品牌的破局也面临困境。根据京东《2024 生活用纸行业消费趋势报告》,不论是婴童护理、女性护理还是成人护理产品,品牌都是消费者最为主要的购物决策关注因素。

压减成本、压缩利润、打价格战是竞争激烈的行业主旋律。仅拿婴童护理产品来说,舒宝国际 2023 年婴童护理产品平均售价仅 0.75 元。同样在今年递表的新世好母婴,单片尿不湿最低售价仅有 0.67 元。

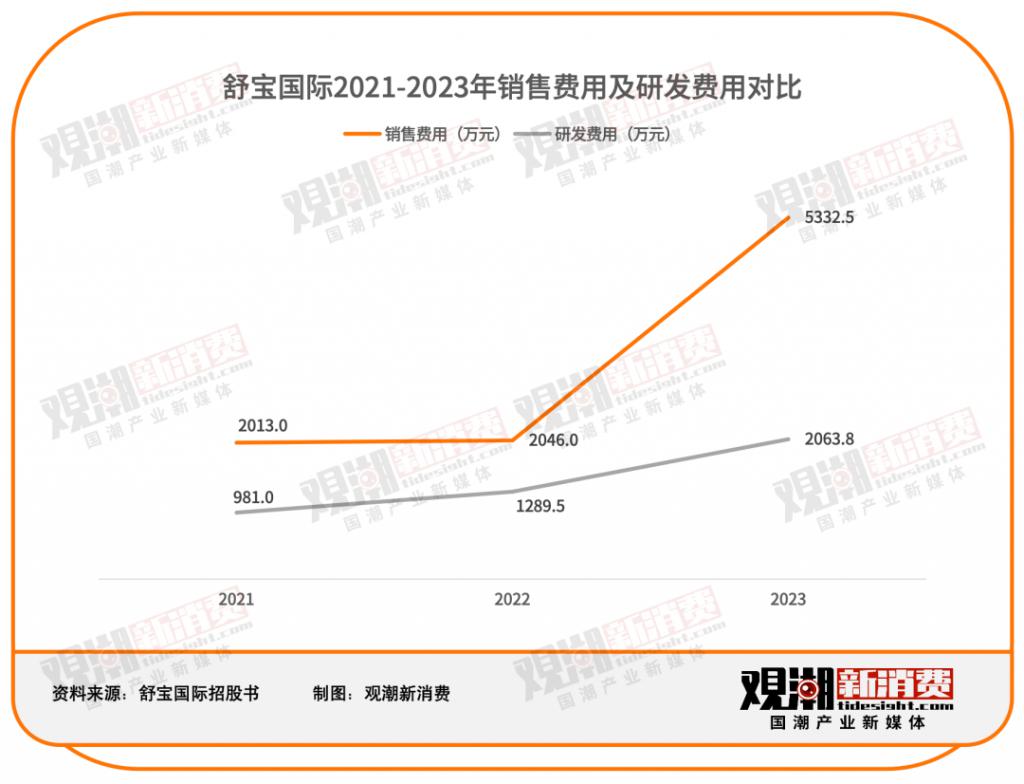

重营销轻研发的问题也显而易见。2023 年,舒宝国际线上销售及推广开支为 5332.5 万元,较上年增长约 136.9%。对比之下,企业 2023 年的研发开支占销售收入的比重仅为 3.2%。

多重压力之下,舒宝国际创始人的外贸经历让企业找到了一个新的突破口。

多重压力之下,舒宝国际创始人的外贸经历让企业找到了一个新的突破口。

创始人颜培坤以及另一位股东曾国栋都有很强的外贸工作背景。曾国栋 1996 年毕业于北京美国英语语言学院外贸英语专业,然后一头扎入对外贸易行业。

凭借着多年的人脉和经验沉淀,舒宝国际在海外拿下了许多大客户,尤其是在俄罗斯市场上接到了 " 泼天的富贵 "。

早在 2015 年,舒宝国际就已经将其产品销往俄罗斯。

疫情期间,俄罗斯采购商加大了对舒宝国际的采购力度,而在国际形势巨变的近两三年,舒宝国际更是吃到了俄罗斯市场的大块蛋糕。

尽管过度依赖俄罗斯大客户或许会成为舒宝国际的一大风险点,但就目前来说,俄罗斯客户的稳定合作是舒宝国际最佳的破局之道。

同时,舒宝国际也在大力开拓东南亚、哈萨克斯坦等海外市场,2023 年企业在东南亚地区实现收入 3442.3 万元,在哈萨克斯坦地区实现收入 689 万元。

结语

舒宝国际的诞生地晋江是一片盛产 IPO 的沃土。截至 2023 年 2 月,晋江上市企业达到了 51 家,总市值超过 4000 亿元,形成了资本市场中的 " 晋江板块 "。

不仅是被人们所熟知的 " 鞋服之都 ",作为一个产值超千亿的纺织产业集群,晋江还孕育了恒安国际这一行业老大哥。

舒宝国际的上市,意味着其将会跟随龙头恒安,成为晋江卫生护理行业的第二家上市企业,也是晋江上市的第 52 家企业。

行业内卷,增速放缓,舒宝国际在俄罗斯市场的加持下突破行业困境,实现了行业中鲜有的营收净利双增长。

上市不意味着终点。未来,舒宝还需要进一步从新的品牌、新的品类、新的市场中寻找新的发力点,实现真正的破局。

来源:观潮新消费