中国跨境电商平台正在加速海外扩张的脚步,其中尤以 " 四小龙 "SHEIN 、阿里速卖通 Aliexpress、拼多多 TEMU、TikTok Shop 为代表。

5 月 7 日,美银美林发布最新研报,分析总结了中国跨境电商 " 出海四小龙 " 在全球市场的表现。

报告表示,在过去的一年半里,拼多多 TEMU 的势头更猛,在欧美等大多数市场都有所扩张,对当地的本地零售、电子商务、物流和广告公司产生了影响。

报告总结称,在大多数全球市场中,小规模的电商 / 零售企业受冲击更大,而本地的电商龙头则处于最有利的位置。

总体而言,亚马逊、Sea 和 Coupang 三大跨境电商巨头的处境相对较好。分市场来看:

美国:亚马逊稳坐龙头,eBay/Etsy 更受影响。

欧洲:Zalando 的巨大市场份额和独家的 3P 品牌使其面临的风险较小;H&M 由于其价格定位和较长的交货期,比 Inditex 面临的风险更大。

东南亚:Shopee 的风险较小。

韩国:Emart、乐天玛特及其电商平台可能会在非食品杂货领域受到影响。

日本:由于用户群重叠 / 定价策略,Mercari 和雅虎零售业务更容易受到影响。

美国:中小型电商感到 " 凉意 "

根据报告统计,中国电商平台约占到美国 GMV 的 3%,预计到 2024 年,中国电商的美国 GMV 将增长至 300-400 亿美元。

具体而言,和亚马逊、沃尔玛相比,eBay/Etsy 更容易受到冲击。

预计 2024 年,亚马逊、沃尔玛的市场份额将分别同比增长 90 个和 50 个基点,eBay 则同比下降 30 个基点,Target 持平在 1.7%。

报告指出,中国跨境电商在 2023 年的市场份额能够增长,得益于配送速度的提高以及商品种类的提升。

报告指出,中国跨境电商在 2023 年的市场份额能够增长,得益于配送速度的提高以及商品种类的提升。

目前,Temu、TikTok 和 Shein 的配送速度落后于行业领先者,这可能会在一段时间内对其发展造成限制。

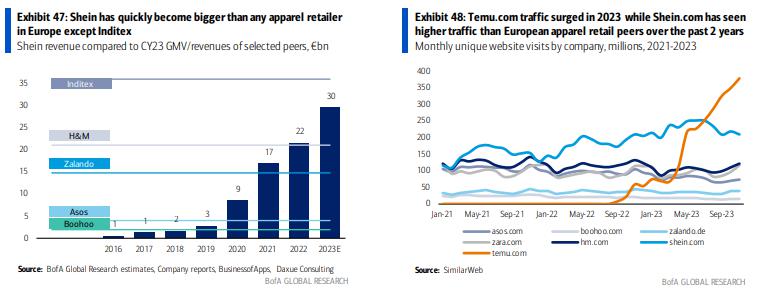

欧洲:快时尚行业备受冲击

在 Shein 和 Temu 的冲击下,2023 年,Inditex、Hugo Boss 和 Primark(ABF)的营收呈中位数增长,在线快时尚零售商 ASOS 和 Boohoo 的销售额下滑了两位数,报告覆盖的其他大部分零售商均显示增长乏力。

报告指出,通过 " 降价 ",中国电商可能会在客源争夺战中打败欧洲传统品牌。

Shein 和 Temu 的主要竞争优势在于定价。

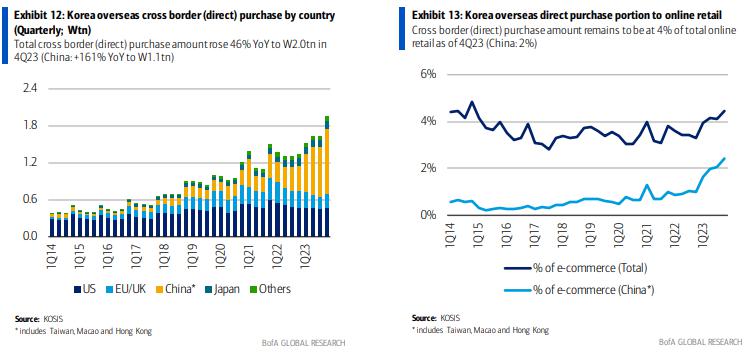

报告指出,目前,中国电商在韩国的市场渗透率很高。

数据显示,2023 年四季度,中国跨境电商的韩国 GMV 同比大增 161%,占韩国电商 GMV 总量的 2%。

尤其是 Temu 的崛起十分强势。

Sensor Tower 的数据显示,截至 4 月 24 日,Temu 在日本的月活跃用户(MAU)达到约 320 万,在韩国达到约 410 万。

截至 4 月 24 日,Temu 的月活跃用户(MAU)在日本达到约 320 万,在韩国达到约 410 万。

尤其是在日本的电商平台中,Temu 的发展势头最为强劲。

美银美林预计,Temu 今年的日本 GMV 可能达到 4000 亿日元,到明年 7 月即进入市场一年后,Temu 的日本 GMV 有可能达到雅虎零售、Mercari40% 的水平。

美银美林预计,Temu 今年的日本 GMV 可能达到 4000 亿日元,到明年 7 月即进入市场一年后,Temu 的日本 GMV 有可能达到雅虎零售、Mercari40% 的水平。

东南亚:TikTok 积极开拓,Temu 的入局尚不明朗

与中国和印度相比,东南亚的电商竞争历来较小,因为大多数市场被两大巨头占领:Shopee 和 Lazada(阿里的子公司)。

但是 TikTok Shop 进入东南亚市场后,搅乱了原先的市场格局并加剧了竞争,导致 Shopee、Lazada 甚至 Tokopedia 在印尼市场的份额均有所下降。

报告预计,东南亚的竞争仍将激烈,因为:

TikTok Shop 仍在积极争取 GMV 份额;

Shopee 继续投资 Shopee Live,以获取有影响力的商家,从而为行业带来更高的折扣 / 运费补贴。

不过,报告同时表示,到今年下半年,竞争将逐渐正常化。一是因为 TikTok 将达到合理的规模,二是因为 Shopee Live 的投资将趋于缓和,目前还处于前期投资的阶段。

此外,报告认为,Temu 进军印度尼西亚的前景尚不明朗。

虽然 Temu 去年在菲律宾和马来西亚等市场推出了产品,但并未在当地推广。鉴于此前的 TikTok 禁令和相关法规,Temu 似乎暂缓进入印尼市场。

此外,我们还注意到,Temu 在发达市场的发展势头强劲,但在东南亚等新兴市场,由于 Shopee 等其他实体提供跨境的廉价产品,Temu 的价格优势不大。

预计 Temu 保持强势、速卖通继续发力

预计 Temu 保持强势、速卖通继续发力

报告中,美银美林还对 " 出海四小龙 " 进行了对比分析,认为目前 Temu 更具优势。

拼多多的 Temu 专注于提供低价商品,并从中国直接向海外消费者发货。

报告认为,2024 年,Temu 很可能进入东南亚市场,预计今年在日本和韩国的营销支出将增加,相应的地区营收也会增加。

阿里的速卖通 Aliexpress 采用直销模式,主打免运费、免费退货和配送保证。

值得注意的是,目前速卖通仍处于投资阶段。报告预计,阿里将在不久的将来继续大力投资该业务,尤其是在营销和物流方面。

其他平台方面,TikTok Shop 主要依赖于 TikTok 的媒体流量获客,很大程度上依赖于冲动型消费,优势在于其推荐算法。

Shein 是一家快时尚品牌,优势在于其灵活的供应链缩减了时间成本。

来源:全天候科技