来源:资本星球

作者 | 欧锦

编辑 | 贝尔

昔日“洗衣液第一股”蓝月亮上市刚半年就业绩大“变脸”。

去年上半年赚了3.02亿港元的蓝月亮,今年上半年亏了4000万。

去年12月16日,蓝月亮在港交所上市,市值最高时一度达到1122亿港元,不过此后表现一路走低。截至7月28日收盘,蓝月亮报7.24港元/股,总市值424亿港元,半年多时间里下跌超六成,用“腰斩”都已经形容不了其惨状。

为什么会有这么大落差?在蓝月亮发布的盈利预警公告中,共列出了四项造成盈利下滑的原因。大致包括:价格体系受到干扰、原材料成本增加、高端产品“至尊”被退回和来自洗衣液业务的亏损等。

而作为行业头部品牌的蓝月亮,它的遭遇也是整个行业的一个缩影。

社区团购“受害者”

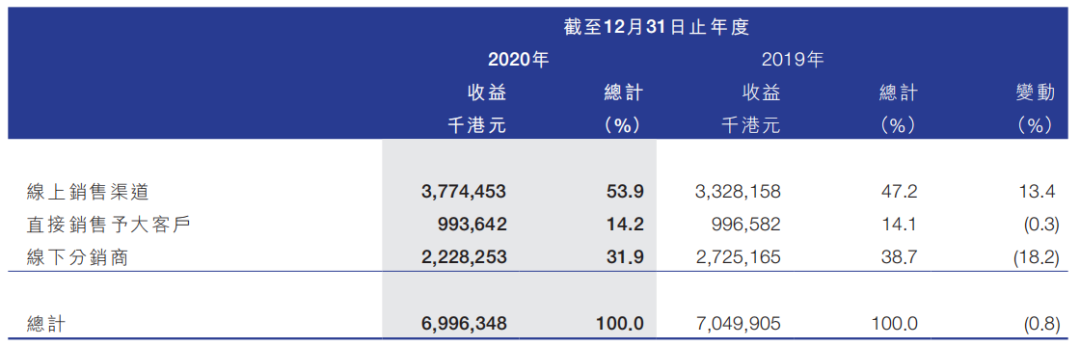

按渠道划分,蓝月亮的客户主要包括线上销售渠道、直接销售予大客户和线下分销商三类。

财报显示,2019年线上渠道贡献了47.2%的营收,2020年这一比例进一步提高到53.9%。考虑到2020年以来疫情反复对消费者购物习惯的改变,以及生鲜电商和社区团购快速渗透至日常生活用品领域。预计2021年半年报正式发布时,这些线上渠道为蓝月亮带来的收益比重可能会更高。

图片来源:2020年财报

据资本星球观察发现,蓝月亮旗下洗衣液在线上渠道的打折力度十分巨大。

以蓝月亮亮白增艳洗衣液7kg套装(3kg+2kg+1kg*2)为例,若以官方标准定价计算,该套装价格应为143.4元。而在淘宝平台中,此套装售价为116.5元;在京东、拼多多平台售价分别为104.9元、101.5元。由此可见,同一款产品在不同平台上的价格波动较大,在一定程度上扰乱了正常价格体系,进而影响了蓝月亮的利润。

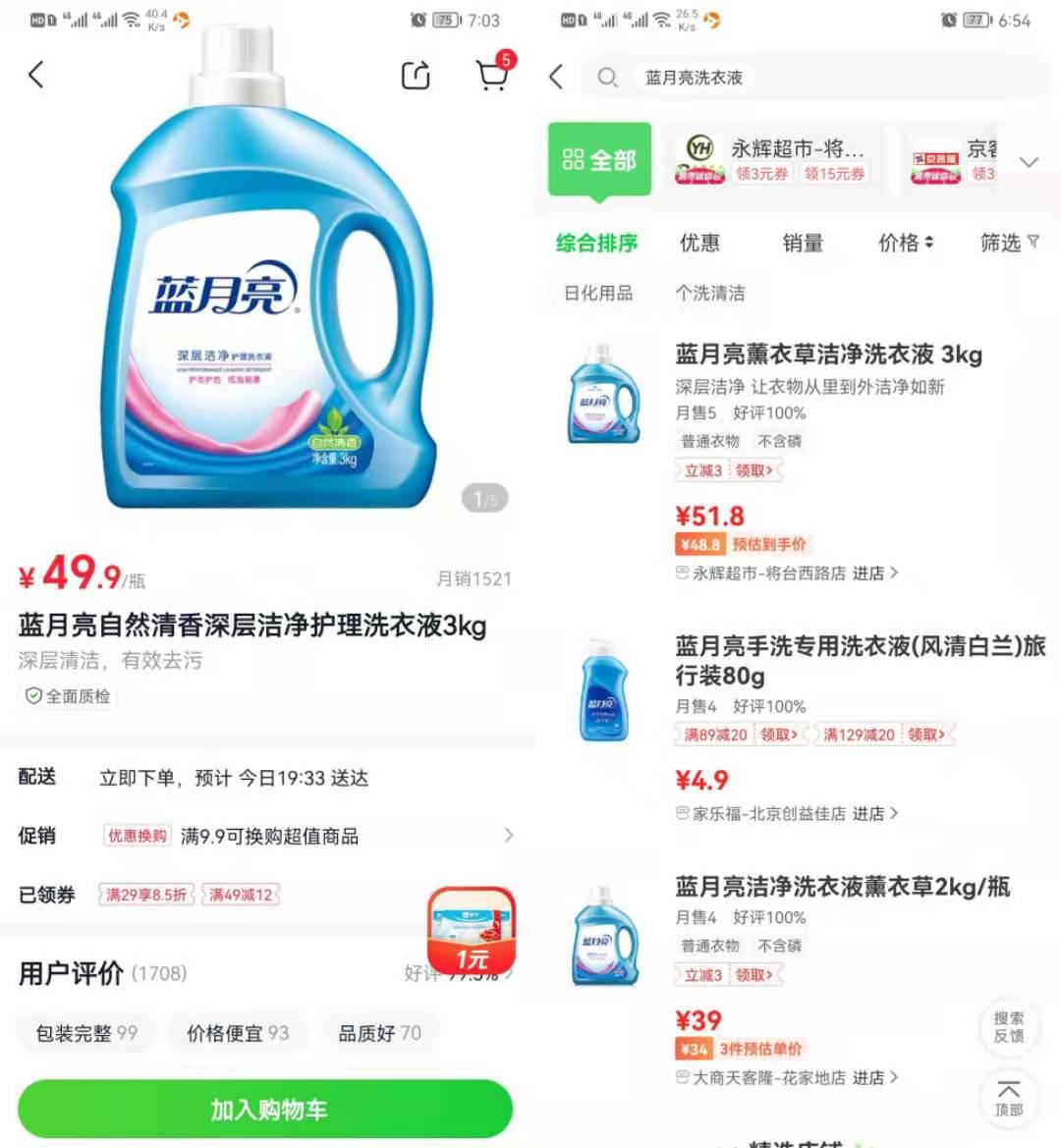

左:美团优选,右:京东到家

同时,部分生鲜电商和社区团购平台为了争取用户也通过补贴和打折的形式进行促销,导致蓝月亮成为“无辜的受害者”。

如在美团优选上,蓝月亮自然清香护理洗衣液3kg售价49.9元,但是可以领“满49减12”的优惠券,实际到手价只有37元;京东到家上,同样的商品在预估到手价48.8元基础上,还可以额外领3元优惠券。

虽说团购平台的低价促销和补贴策略与蓝月亮无关,但是一般来说,平台为了控制自身利润的空间,会要求供货商也提供一定折扣,这导致蓝月亮被迫压低对客户的产品售价。若消费者在美团优选购买3kg的蓝月亮洗衣液,实际仅需花费37元,即相当于6元/斤左右。这个平均价已经接近2019年蓝月亮平均5.4元/斤的出厂价了。

当然,参与各类促销的不只有蓝月亮品牌,包括立白、奥妙、超能在内的其他品牌也在其中。如立白天然茶籽洗衣液3kg的正常售价为40.9元左右,在美团优选上仅需34.9元,拼多多更低至31.9元,如果加上各平台的优惠券和抵扣活动到手价可能更低。同样,超能植萃低泡洗衣液1kg在各平台的售价也有较大差异,其中苏宁易购售价最高为12.9元,橙心优选售价最低为8.99元,另外拼多多标价10.8元,京东到家标价9.9元。

换句话说,整个洗衣液行业都被动卷入这场新的“电商大战”,不可避免的牺牲掉一部分利润空间。

成本大涨、高端失利

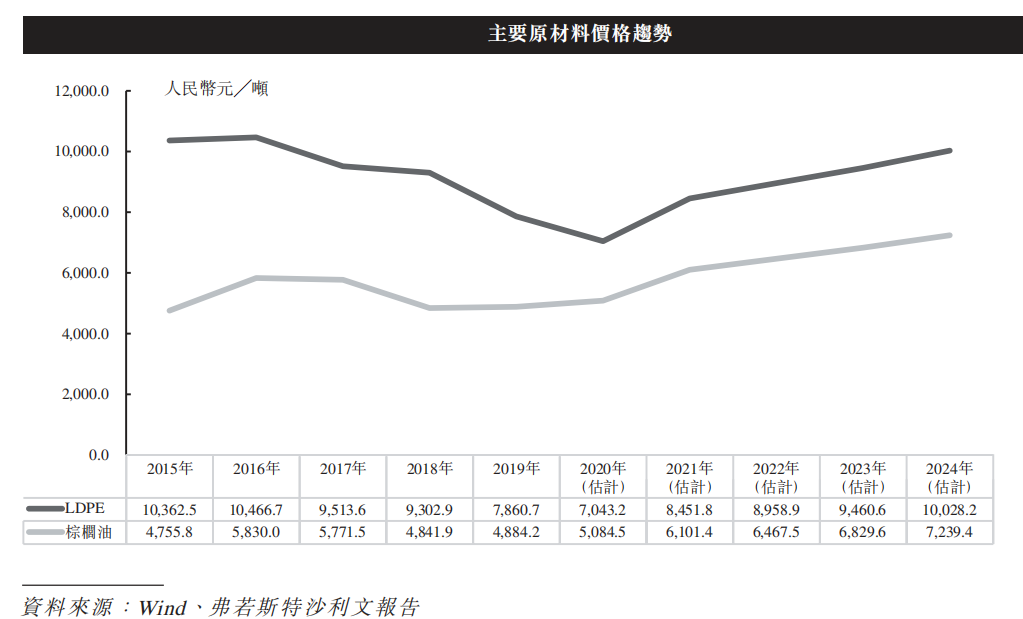

公告提出的第二个影响集团盈利水平的因素是原材料成本上升。

据蓝月亮招股书显示,截至2020年6月底,化学品(其中相当大的一部分为基于棕榈油的材料)占公司总成本的49.5%,另外包装材料(其中相当大的一部分为基于LDPE的材料)占43.8%,所以上述两种原料价格波动对公司成本影响最大。

图片来源:招股书

蓝月亮引用弗若斯特沙利文报告数据,对2021年棕榈油和LDPE原料预估价格为6101.4元/吨和8451.8元/吨。但实际上由于疫情对工厂开工的影响,以及进出口贸易的不确定性,这两大原材料在过去一段时间价格飞涨。据生意社数据显示,2021年7月棕榈油月均价预测为8275.103元/吨 ,同期LDPE的月均价预测为10250元,二者平均每吨售价要高于蓝月亮的预期2000元左右。

作为以平价日化产品为主营的蓝月亮,产品溢价能力较弱,在面对主要原材料成本大幅上涨的情况时,经营业绩难免出现下滑。

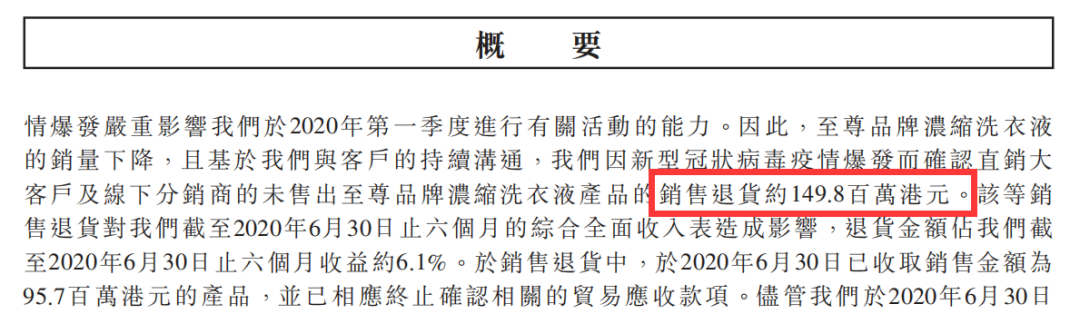

除此之外,蓝月亮在高端产品线上的失利也导致公司经营情况有所恶化。公告指出,部分“至尊”品牌浓缩洗衣液被退回,并于2021年上半年与其他产品捆绑销售并以折扣价出售,对2021年上半年的毛利率产生了1%的负面影响。

官方介绍显示,至尊浓缩洗衣液是蓝月亮2015年推出的高端产品,该浓缩洗衣液采用“浓缩+”配方,一瓶660g的机洗至尊,相当于普通洗衣液2.2kg。

但从结果来看,市场似乎并不买账。蓝月亮在2020年的招股书中称,集团浓缩洗衣液产品因疫情原因导致大量退货,来自直销客户以及线下分销商未售出的至尊品牌浓缩洗衣液产品,约有1.498亿港元。

图片来源:招股书

为了消化掉这些库存,在淘宝、京东等平台上,至尊浓缩洗衣液多以搭配洗衣液的套装形式出售。机洗至尊原本的售价为每瓶69元(660g),平均每克售价0.1元左右。而如今,在京东商城中至尊浓缩洗衣液4件套(含660g瓶+600g袋装×2+500g手洗机洗预涂)的总售价仅需139元,秒杀价136.5元,若按此计算每克售价仅需0.06元,降幅达40%。

除了“至尊”这样的高端产品线不给力,蓝月亮单一的产品结构也一直被外界诟病。

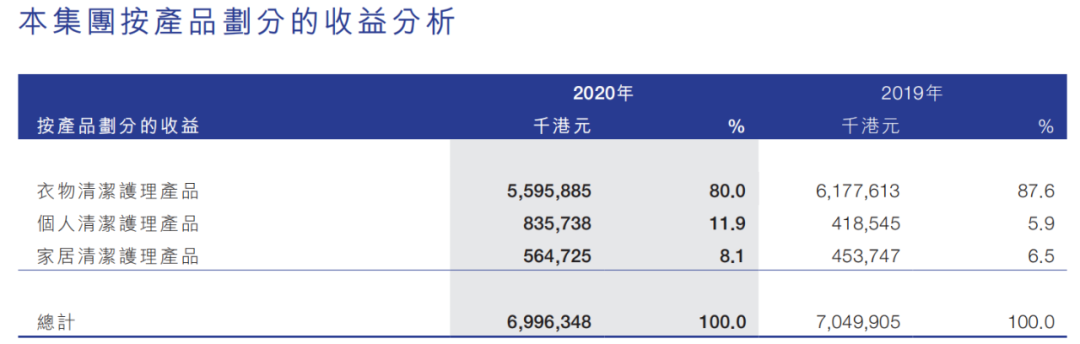

蓝月亮的营收主要由三部分组成,分别为衣物清洁护理产品、个人清洁护理产品和家居清洁护理产品,其中衣物清洁护理产品的占比最高,2020年占比达80%,可以说衣物清洁护理产品是蓝月亮的绝对核心。而另两块业务个人清洁护理产品和家居清洁护理产品虽然占比有所波动,但整体贡献仍然较低,蓝月亮“一条腿走路”的弊端明显。

图片来源:2020年财报

反观蓝月亮的对手们则在品类和子品牌上做了诸多探索,纳爱斯在洗涤产品上“皂、粉、液”齐头并进,还拥有牙膏、洗发水、沐浴露等多个品牌多个系列;立白的“大日化、多品牌”战略已经运作非常成熟,旗下产品矩阵包括洗洁精、洗发水、牙膏、化妆品等;宝洁旗下除汰渍、碧浪外,在洗护用品、化妆品方面也有不小的影响力。

也正是由于蓝月亮孤注一掷的产品结构,导致公司抵御风险的能力大打折扣。

布局洗衣业务仍需“烧钱”

近几年,随着更多参与者加入到洗衣产品的竞争中来,蓝月亮无论在市场份额还是渠道建设方面的优势都大不如前。

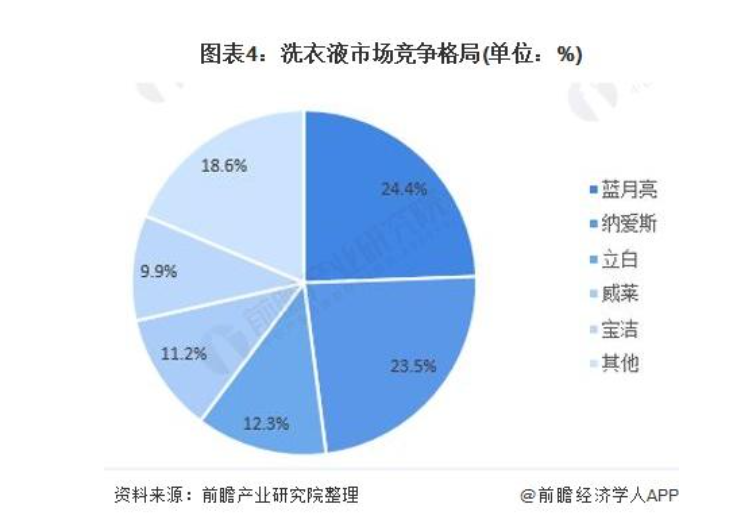

图片来源:前瞻产业研究院

根据前瞻产业研究院的数据显示,目前我国洗衣液行业市场集中度相对较高,2020年,洗衣液前五企业占整体市场的份额合计为81.3%,其中蓝月亮以24.4%的占比排名第一,纳爱斯排名第二占比为23.5%,立白集团位列第三位市场份额12.3%。

虽然蓝月亮排在第一位,但是与第二名纳爱斯的市场份额差距不到1个百分点,稍有不慎就可能丢掉第一名的宝座。

为了保住自己“大哥”的位置,蓝月亮在2020年底的上市后,继续加码月亮洗衣业务。其计划未来(2021-2025年)在广州、天津、重庆及华东建立约五家洗衣中心以持续扩大服务规模。据悉该五家洗衣中心已在2021年上半年开工。这项耗资3.1亿港元的大工程,要到2025年上半年才能竣工,要3-4年才能实现收支平衡,而要真正收回投资,那就是7-8年之后的事了。

如此来看,洗衣液业务扩张仍处于投入期,而由此带来的约6700万港元亏损属于“战略亏损”,而且可能会继续持续很长时间。

综上,虽然蓝月亮这次半年报预亏,但是公司积极求变的态度以及对日化产品的高预期,让部分券商持续看好蓝月亮未来表现。国金证券认为,家庭清洁护理行业属于必选消费品行业,产品具有使用频次高、易消耗等特征。在庞大的人口基数和刚性需求支撑下,行业规模大,增长仍稳健。2019年,我国家庭清洁护理行业排名前五的公司分别为立白、纳爱斯、宝洁、联合利华和蓝月亮,而蓝月亮市占率较2011年上升了2.9%,是所有公司里面最高的,或暗示公司仍有巨大的增长空间。

也有不少券商给出负面反馈,美银、大和、汇丰等先后下调了对蓝月亮的评级。中金也在近日将蓝月亮评级下调至与大盘一致,并将目标价降至8.60港元。

在蓝月亮上市之初,其被外界称为是令人羡慕的“高毛利率现金牛”,但在高毛利背后,公司急需拓展“第二增长曲线”以应对市场变化带来的冲击。