来源:光子星球

自“新造车三兄弟”登陆美股后,最后登陆资本市场的小鹏汽车突然加速驶入港交所。

小鹏汽车创立于2014年,由何小鹏、夏珩、何涛等人发起,迄今已推出两款车型,分别为A级SUV与B级轿跑。2018年小鹏G3在美国CES国际电子消费展上全球首发,当年年底正式交付;2020年6月小鹏交付第二款新车P7。

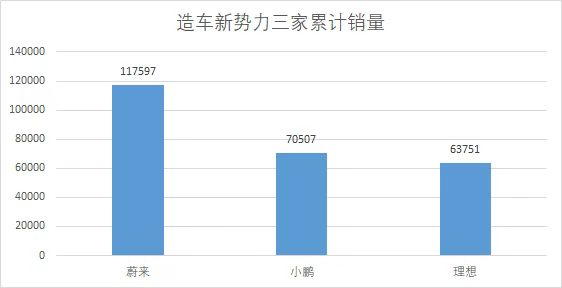

截至今年6月,小鹏汽车累计销量约7.1万辆,低于蔚来汽车的11.8万辆,高于理想汽车的6.4万辆,位居榜眼。

最近三年半时间,造车格局经历了群雄并起到头部稳固。根据2018年上险数,累计销量排名前三的车型分别是:蔚来ES8、云度Π1、威马EX5,彼时小鹏尚为雏鸟,销量为232辆,仅排第九。

到2019年,造车新势力前三甲换掉俩,依次分别为蔚来、威马以及小鹏,是年小鹏汽车以16609辆略低于威马汽车16876辆。

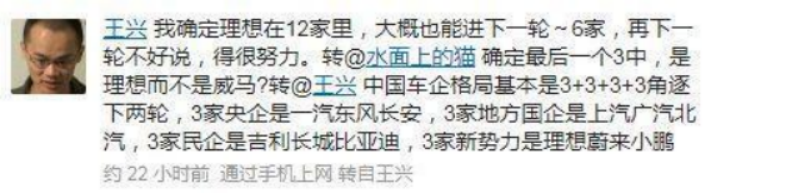

如今造车新势力前三与王兴预测一致,小鹏、理想后来追上,相继在去年会师美国。在新能源汽车还未放量前,拿到足够的弹药显然是造车新势力们活下去的首要条件,而威马等企业上市受挫,已经开始掉队。

不管是从销量还是研发上来看,第一第二梯队分化明显。今年初就有消息称,“蔚小理”陆续启动二次上市时,哪吒、威马等第二梯队还在努力争取IPO。

这么看,小鹏汽车的“双重主要上市”所释放的信号其实远远不止停留于资本市场。

美股第三,港股争先

小鹏是“蔚小理”三家中最晚赴美上市者,却最早开辟赴港上市这条第二战线。

据悉,本次小鹏汽车全球发行8500万股,发行价为每股165港元,募集资金总额约为140亿港元,如行使超额配股权,可额外募集资金约21亿港元。

小鹏汽车副董事长兼总裁顾宏地认为,此时回港会更加贴近香港投资者,借助沪港通还能更进一步接触内地投资者。

在蔚来、理想回港之期未定时,小鹏无疑是抓住了空档期,抢滩香港。实际上,这是小鹏汽车正在全面加速的一种信号。

在上市仪式现场,小鹏汽车早期投资人、GGV纪源资本管理合伙人符绩勋告诉光子星球,去年上市时小鹏仅有6000名员工,而时隔11个月后的再度上市,公司员工已接近1万人,到今年底可能会到1.3万人甚至更多。

符绩勋提到,尽管小鹏汽车起步并不算晚,但由于何小鹏是“蔚小理”三家公司的三位明星掌舵人中最晚一个全身心投入的,所以在节奏上一直落后蔚来很多,比理想也稍微要慢一点,但是如今节奏已经上来了。

由于当时小鹏节奏稍慢,何小鹏还曾在公司内部叨念“慢就是快”,G3最初也只是在内部小范围交付,几个月后方才放开手脚大规模交付。

那时行业鱼龙混杂,几乎到了有个PPT就能圈钱的程度,一百多家新能源品牌蔚为壮观。到2020年,仅有部分品牌跨过交付门槛,分水岭便出现了。

从0到1需要多少钱,没有一个准数,有说几十亿的也有说超过百亿的,直到经历2019年资本寒冬后,新造车势力们才意识到资本的重要性。

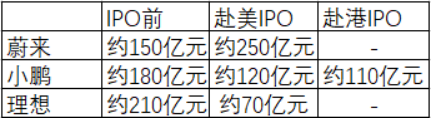

根据企查查数据显示,蔚来、小鹏、理想三家企业在IPO前、赴美IPO、赴港IPO的融资情况如图所示:

何小鹏在与光子星球等对话时表示:“如果说造车从0到1大概要200亿的话,今天面临的问题是从1到100,每家公司需要的资金可能不太一致,小鹏需要的钱肯定超过300亿,今天每家都在储备粮草,行业竞争已经从春秋开始走入战国时代。”

言下之意,过去的竞争尚属阵战,各家点到为止;而今,战事进入白热化,全方位竞争将成为常态,从1到100所要耗费的远比从0到1更多。

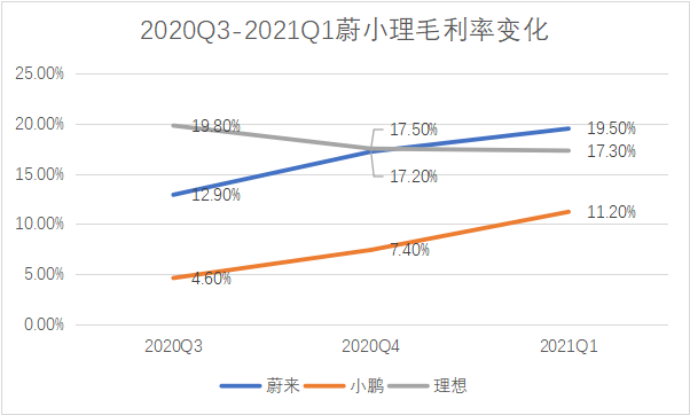

大背景上,新能源汽车渗透率约为10%,仍处于蓝海。“蔚小理”三家今年一季度净利润均为负数,表明行业仍在投入阶段,不过保持毛利率正向增长却是企业自身竞争力的体现。现在不赚钱,至少给出了盈利期望。

2020Q3-2021Q1三个季度以来,蔚来与小鹏毛利率均保持正增长,其中蔚来毛利率在今年一季度超过理想,占据榜首。

理想虽然在去年第四季度曾暂时实现净利润转正,但 之前并未大规模投入到研发和线下渠道建设,最近忙于补课,其净利润由正转负,毛利率也随之承压。

可见,在新能源汽车放量前,高毛利和净利润并不能真正代表企业的经营状况,且持续投入的研发及不断扩大的线下销售网络又需要大量资本,我们在观察吃了多少、能吃多少后,还要关注企业剩下多少“余粮”。

三家的情况似乎是亏得多,现金储备越多。

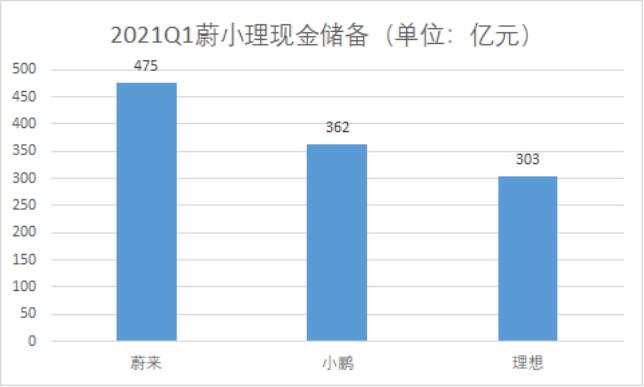

根据“蔚小理”一季度财报显示,三家现金储备分别为475亿、362亿、303亿元,理想虽为最少,但差距不大,况且理想至少盈利过,亏损面也没有蔚来、小鹏大,节制资本,提升效率也是一条好路子。

理想目前仍旧领跑增程赛道,想要踏入纯电赛道以及扩大线下营销网络,如何烹制手中余粮将考验管理层。如果说蔚来占据品牌优势,高毛利与高客单价带来的现金流,并不急于融资,而小鹏募资后回旋余地更多,对比之下,理想当前处境稍有尴尬。

何小鹏在发布会上说“在快速运动中保持平衡,首先你要快速向前跑,其次是保持平衡”。而理想的路径似乎与小鹏相反,先保持(盈亏)平衡,再加速奔跑。

只有李斌的蔚来,一路撑杆跳(高定价),还有心力与资本搞副品牌。

下半年或成分水岭

内部状况各异导致外部竞争格局生变,这集中体现在交付量、价格与新车型发布节奏上。

刚刚出炉的6月单月交付量显示,“蔚小理”三强依次为蔚来8083辆、小鹏6565辆、理想7731辆,三家差距不大,战况胶着。值得一提的是,该月小鹏同比增速最快,达617%,而蔚来与理想分别为112%、321%。

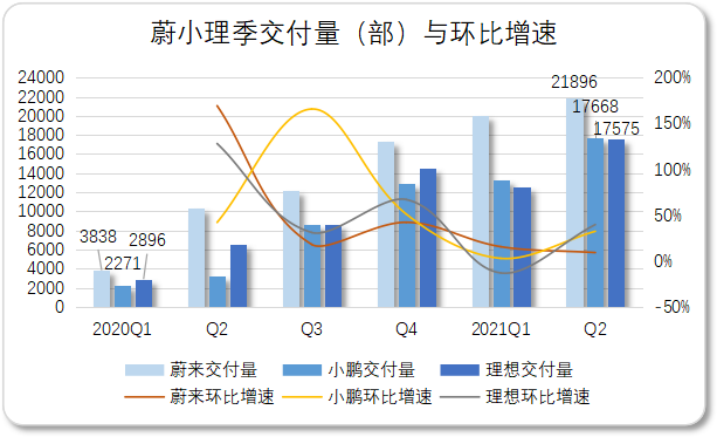

将时间线拉长能进一步洞察三家市场竞争情况。光子星球依据各家统计口径制作了2020Q1以来,近六个季度交付量与增速。

显而易见,蔚来率先建立优势,并牢牢占据榜首。不过今年以来环比增速有所下滑,与小鹏、理想的差距正在慢慢减少。

理想较为务实,在蔚来与小鹏探索纯电模式而付出沉没成本代价时,增程式建立了属于自己的用户,折中主义路线被证明是有效的。从技术演进的角度看,理想过去一年的增长动因来自于化石燃料向纯电过渡的福利。去年下半年是理想汽车放量期,进入今年拐头向下,Q2有所回暖。

小鹏交付量曾一度被“蔚理”压制,在2020Q2推出P7后方才逐渐赶上理想。一年后开放NGP功能,而理想ONE2021款即将上市,市场持观望态度,一增一减,小鹏得以首次实现反超,跻身前二。去年Q1小鹏交付量还不到蔚来六成,今年Q2已追至蔚来交付量的八成。

小鹏加速超车的时间节点,与新能源汽车销量井喷高度同步。

智能化是小鹏突围的关键因素之一。根据何小鹏预计,2025年小鹏汽车作为头部企业将有望在智能电动汽车市场占据10%的市场份额,在细分市场更是希望这一比例远远大于10%。

短期来看,小鹏汽车的优势其实是在即将发布的新车型上。下半年小鹏将分别推出两款新车型P5和新款G3——G3 i,而造车三兄弟中其余两家在下半年并无新车计划。

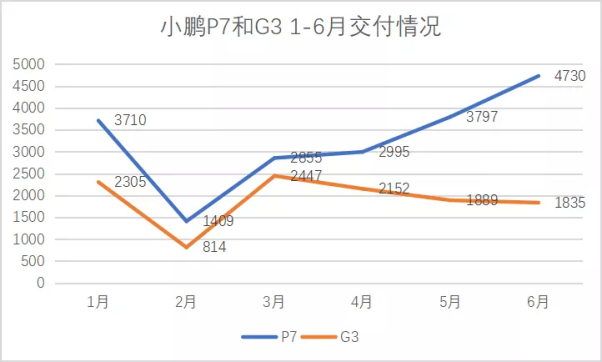

从小鹏汽车过去半年以来的交付情况可以发现,G3已到产品生命中期,需要通过中期改款来提量。而P7在交付的一年中逐渐成为交付量的顶梁柱,接过了上市时间早、竞争力稍显不足的G3,交付量不断上升。

好在即将上市的G3 i很可能将扭转G3颓势。至少从理想汽车过往的经验来看,新车型发布后将显著拉动销量。

可以预见,第四季度P5集中交付时也会产生类似效应。根据IHS Markit的数据,该款车型预计在交付后将成为全球首款配备激光雷达的量产智能电动汽车。

如果两款车型销售量符合预期,在造车新势力前三整体差距不大,蔚来与理想只能依靠存量车型的情况下,小鹏汽车下半年交付量很可能会加速增长,到年底有望直接超越另外两家。

智能化得到认可还需多久?

“蔚小理”三家在2021Q2的交付量都实现突飞猛进,其中很重要的原因在于三家各自都有自己的护城河。

蔚来的护城河在于服务和换电系统,理想的护城河在于增程式可以解决远程焦虑,而小鹏的护城河主要体现在软件和智能化,这将直接与特斯拉正面交锋。

当我们在谈论新能源汽车时,始终绕不过特斯拉,它开启了软件和智能化风气之先,此后几乎所有汽车企业都希望“软件定义硬件”、“硬件不盈利,软件挣大钱”。但实际上,当前新能源汽车渗透率并不高,智能化进程远非外界认为的那么快。

作为较早一批实现交付的企业,蔚来早在2019年6月就发布了NIO OS 2.0和NIO Pilot自动驾驶辅助系统,由于国内软件部门核心人员变动以及北美办公室的裁员,蔚来软件能力受到一定影响。

直到2020年10月才推出L2+级的NOP领航辅助功能,今年四月又更新的NIO OS 2.10.0版本,优化原有辅助驾驶功能,并适配二代换电站。

理想相对保守,此前宣传口径一度是跳过L3,直接进入L4级自动驾驶。因此2020款理想ONE并未预留足够的硬件来支持L2+级辅助驾驶,直到今年5月2021款理想ONE上市,在双“征程3”、800万摄像头和5颗毫米波雷达的支持下,才正式推出AD高级辅助驾驶,并将在9月向新款用户推送NOA领航辅助驾驶。

没有蔚来的服务和换电系统,也没有理想增程式解决里程焦虑,小鹏只有依靠智能化体现竞争优势。

小鹏XPILOT3.0于今年1月通过OTA向用户推送,并开启NGP领航驾驶功能,截至5月NGP用户累计使用里程超过500万公里,付费率超过20%。

XPILOT3.0为小鹏汽车树立起智能化的标签,同时也带来了收益。根据小鹏第一季度财报显示,XPILOT软件收入已经首次得到确认,共计8000万元,其中5000万为去年收入。

五个月之后,小鹏OTA2.6.0正式升级,停车场记忆泊车功能——VPA正式开放,相较于此前威马W6百米距离,小鹏VPA实现了单条线路1000米的上限记忆距离。

智能化加速的背后,小鹏也将这一特性作为差异竞争的手段,并巩固自己的护城河。

何小鹏认为,到2025年全国新能源汽车渗透率将达到35%,超一线地区将超过60%。不过我们在这里需要区别,新能源渗透率并不代表智能化渗透率,而是代表电动化的渗透率。

在树立智能化标签的同时,小鹏或许短期内难以享受到第一个吃螃蟹的红利。

根据Mob研究院发布的《2021年中国新能源汽车行业洞察》显示,新能源汽车车主购车用途仍以上下班代步为主,占比约为73.6%。而在新能源汽车购车考量因素中,用车成本和新能源牌照占主导因素,智能化需求排名第六,仅占比23%。

好在用户对于智能化的重视程度越来越高,这仍是一件越到后面越有价值的事。即便小鹏汽车的智能化优于国内其他竞争对手,但这件事仍需要更加长线去看待,除了用户购车考量因素之外,其他主机厂也已经拍马杀到,联合互联网巨头补足智能化短板。

对于是否担心智能化被众多涌入的对手赶超的疑问,何小鹏回应说,今天有很多厂商都在不断追赶智能化尤其是自动驾驶的能力,这其实是一件好事,将有利于对整个市场的教育、消费者心智的培养。

“小鹏汽车现在所做的智能化,是因为原来打的基础比较早、比较深,接下来两三年大家会看到我们将在自动驾驶这一块拉开更加领先的差距,会把差距拉大,当然光说是没有用的,最后要根据客户实际的使用反馈数据才能看到。”

因此,毛利率短期来看可能会继续受到影响,但这并不是小鹏汽车当下关注的重点,加大研发投入、提升智能化、培养用户心智才是更有长期价值的事。

从弹药、产品线规划到智能化脚步,小鹏都在逐渐加速,并有望实现对同级别对手的超越。虽然造车之路乾坤未定,但随着各个巨头的加入,时间对于造车新势力们或许并不比从0到1更多。

在2020年底蔚来股价暴涨的高光时刻,一位蔚来车主却有些不合时宜地直言,蔚来还远没有到开香槟的时候。这句话,同样适用于当下的小鹏汽车。

对于小鹏而言,即便不到一年内完成了两次上市募资,但实际上离夺取智能汽车赛道最终的胜利还有很长的路要走。

一个有意思的细节是,我们在广州小鹏汽车总部的上市仪式现场注意到,不到一小时的敲钟仪式和合影环节结束之后,小鹏全员又自觉回到了岗位继续自己的工作。